Depuis les années 1970, le secteur bancaire vietnamien a été dominé par les banques commerciales publiques (BCP). Cependant, il connaît actuellement une transformation numérique caractérisée par la collaboration et l’innovation qui remodèle la façon dont des millions de personnes accèdent aux services financiers. Les super apps jouent un rôle clé dans l’évolution des paiements mobiles au Vietnam. Portées par des partenariats entre les secteurs public et privé, les banques s’associent aux FinTechs pour combler le fossé de l’inclusion financière et étendre l’accès aux services financiers, particulièrement pour les populations non bancarisées et sous-bancarisées des zones rurales.

Selon un récent rapport d’EY, les efforts du gouvernement, combinés à une position proactive des établissements de crédit, ont conduit à des améliorations significatives de l’écosystème financier du pays. Les partenariats entre les FinTechs et les banques ont été essentiels à la croissance du secteur, ajoute EY.

« En travaillant ensemble, les FinTech et les banques sont capables de combler le fossé de l’inclusion financière, les FinTech fournissant des plateformes innovantes et des stratégies d’engagement client, tandis que les banques offrent la confiance, la compréhension réglementaire et l’infrastructure financière pour soutenir ces services », indique le rapport.

Afin de soutenir la transformation numérique du secteur bancaire, la Banque d’État du Vietnam (BEV), la banque centrale du pays, lance diverses réglementations et cadres juridiques – pour les établissements de crédit, entreprises d’assurance, la lutte contre le blanchiment d’argent et les transactions électroniques. Le but premier : un environnement favorable à l’inclusion financière.

Le système financier du Vietnam – comprenant la BEV, les banques publiques, les banques commerciales et étrangères, les compagnies d’assurance, les FinTechs, les institutions de microfinance et les sociétés de valeurs mobilières – figure parmi les plus dynamiques d’Asie. Il représente une valeur PIB de 501,32 billions de dongs vietnamiens (19,57 milliards de dollars américains) en 2023, selon les données de Statista.

Dans notre série Banking is Local, nous explorons l’essor du secteur bancaire numérique et des paiements mobiles au Vietnam, marché qui évolue vers une économie sans espèces.

Un bref historique

Le système bancaire moderne du Vietnam a émergé en 1976 avec la formation de la BEV, peu après la réunification du pays. Pendant la décennie suivante, il a fonctionné comme un système mono-bancaire – soit une structure financière dans laquelle une seule institution gère toutes les activités bancaires. Cependant, en 1986, les réformes Đổi Mới du pays ont introduit des politiques partiellement orientées vers le marché dans l’ensemble de l’économie, ouvrant la porte aux banques privées et aux institutions étrangères.

Bien que les quatre grandes banques publiques surnommées « Big Four » — BIDV, Vietcombank, Vietinbank et Agribank — dominent le secteur, la libéralisation financière du pays s’est poursuivie. En mars, le gouvernement a augmenté le plafond de participation étrangère pour certaines banques nationales de 30 % à 49 %, a rapporté Asean Briefing, ajoutant que cela est entré en vigueur le 19 mai 2025.

« Ces institutions devraient bénéficier d’afflux de capitaux accrus, d’avancées technologiques et de structures de gouvernance renforcées alors que les investisseurs étrangers prennent des participations plus importantes », selon Asean Briefing.

Au cours de la dernière décennie, les banques publiques vietnamiennes ont également été modernisées grâce à des réformes clés, notamment l’équitisation, qui a stimulé l’efficacité, la transparence et l’adoption technologique.

Bien que le processus ait été graduel, il a contribué à des changements importants dans le secteur, tels que des structures de gestion plus autonomes et des normes de gouvernance plus strictes. Les banques publiques ont ainsi pu investir dans de nouvelles technologies et former des partenariats avec des entreprises FinTech pour accélérer leur transition numérique.

L’essor des super apps

La transition la plus marquante du secteur financier reste sans doute l’essor fulgurant de la banque numérique et des paiements mobiles. Portée par une population jeune, ultra-connectée et mobile-first, cette mutation s’appuie sur le développement des smartphones et le fort soutien gouvernemental en faveur des super apps financières. La pandémie de Covid-19 a servi de catalyseur à la tendance du “sans cash”, via l’essor des paiements en ligne et sans contact. Les BCP et FinTechs ont ainsi pu combler leurs lacunes en matière de service, enrichir leurs offres de produits en ligne et s’aligner davantage sur les attentes d’une clientèle férue de technologie.

D’après une étude de Research and Markets, le marché des paiements mobiles au Vietnam pèse aujourd’hui 40,5 milliards de dollars américains. Malgré la domination des banques publiques et un contrôle centralisé – assouplis par les réformes Đổi Mới – les super apps telles que MoMo, ZaloPay et VNPay prospèrent, alimentant la concurrence dans le secteur des paiements mobiles.

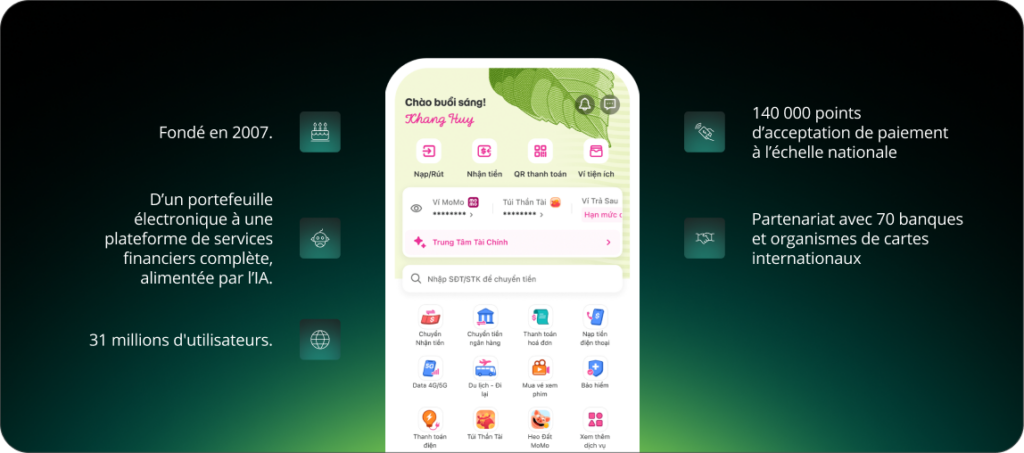

Parmi elles, MoMo continue de révolutionner le paysage. Depuis 2007, la super app a largement dépassé le rôle de simple portefeuille électronique pour devenir une plateforme de services financiers complète, alimentée par l’IA. Paiements de factures, virements de pair à pair, micro-prêts, produits d’assurance, investissements, trading, services du quotidien : MoMo fait tout – et redéfinit l’expérience bancaire pour des millions de Vietnamiens.

Avec plus de 31 millions d’utilisateurs, MoMo a connu un développement fulgurant, depuis l’obtention de sa licence de la BEV. Aujourd’hui, son écosystème regroupe 50 000 partenaires locaux, 70 banques et réseaux de carte internationaux associés et plus de 140 000 enseignes à travers tout le pays.

Vers un déploiement national des QR codes

MoMo – licorne FinTech ayant levé un total de 434 millions de dollars américains sur cinq levées de fonds – joue un rôle clé dans la stratégie du gouvernement visant à généraliser les paiements par QR code. Cette initiative s’inscrit dans le cadre de la Stratégie nationale de paiement, portée par la BEV. L’objectif : atteindre une interopérabilité complète entre les plateformes de paiement d’ici 2025.

Si les paiements “sans cash” augmentent au Vietnam, les transactions par code QR connaissent la croissance la plus rapide, selon les données de la BEV. Une dynamique qui pousse des acteurs comme MoMo à s’adapter et se repositionner comme une super app financière alimentée par l’IA plutôt qu’un portefeuille électronique, comme le souligne Tech in Asia.

Encadrée par des dispositifs tels que la Loi sur les établissements de crédit 2024, MoMo a pu piloter une gamme d’innovations : de l’e-KYC pour les demandes de crédit, aux micro-prêts ou encore des services de finance intégrée.

Le sandboxing, supervisé par la BEV, permet aux FinTechs de tester et de faire évoluer les fonctionnalités de leurs produits à petite échelle. Ce terrain d’expérimentation unique leur permet ainsi de bénéficier de licences pilotes accordées par la BEV, souligne le cabinet d’avocats YKVN.

Un modèle de super app propre au Vietnam

La fulgurante ascension de MoMo, super app numéro 1 au Vietnam, s’inscrit dans la mouvance du pays : libéralisation économique et transformation numérique pilotée par l’État. Grâce à une régulation agile – octroi anticipé de licences, sandboxing réglementaire, stratégie nationale de transactions par QR code – MoMo s’intègre parfaitement dans cet écosystème vietnamien, jusqu’au cœur des zones rurales et mal desservies.

Ce modèle hybride a modernisé l’accès public aux services bancaires, en mixant conformité réglementaire complète et inclusion financière. Ainsi, la FinTech n’est plus qu’un simple outil de paiement : MoMo est un pilier essentiel de la transformation digitale du Vietnam qui lie banque numérique, accès aux services publics et justice sociale.

Alors que le pays poursuit son chemin vers un avenir plus inclusif et “sans cash”, sa stratégie — plus juste, plus rapide, plus connectée — reste profondément locale au service d’une population vietnamienne férue de technologie.

Pour plus d’informations sur les perspectives du secteur et l’innovation, abonnez-vous à notre newsletter ou visitez notre page « Insights ».